Derivative (F&O) – आभासी बाजारपेठेतले एक गोंडस Narrative -केदार श्रीरंग फडके

Extra Mile -- Derivatives शेअर बाजारातील एक वेगळी बाजू ,, जाणून घेऊया केदार फडके यांच्या अनुभवातून

Derivative (F&O) – आभासी बाजारपेठेतले एक गोंडस Narrative

झटपट श्रीमंत होण्याचा व सामाजिक मान्यता असलेला राजमार्ग म्हणजे स्टॉक मार्केट / शेयर बाजार.

आज मितीस आपल्या देशात लोकसंख्येच्या तुलनेत खूप कमी टक्के लोक शेयर मार्केट मध्ये गुंतवणूक करतात. पण हा आकडा / टक्केवारी दिवसेंदिवस वाढत चालली आहे, वृद्धिंगत होत आहे. जनमानसातील शेयर मार्केट बद्दल ची जुनी प्रतिमा म्हणजे सट्टा/जुगार हे लयास जाऊन त्याचे रूपांतर योग्य मार्गदर्शन व नियोजन केल्यास पैसे मिळवण्याचे एक उत्तम साधन इथपर्यंत असा एक सकारात्मक बदल घडताना दिसत आहे.

शेयर मार्केट मध्ये तुम्ही वेगवेगळ्या प्रकारे व्यवहार करू शकता, उदा. इंट्राडे ट्रेडिंग, स्कॅलपिंग, स्विंग ट्रेडिंग, शॉर्ट आणि मिड टर्म ट्रेडिंग व दीर्घकालीन (लॉन्ग टर्म) ट्रेडिंग. ह्या सोबत तुम्ही गुंतवणूक केलेल्या कंपनी जेव्हा नफा कमावतात, तेव्हा त्या कंपन्या नफ्याचा काही भाग शेयर धारकांना लाभांश (Dividend) च्या स्वरूपात वितरित करतात. काही कंपनी शेयर धारकांना बोनस शेयर सुद्धा देतात.

तसेच तुम्ही शेअर बाजारात इतर पद्धतीने ट्रेडिंग करून सुद्धा पैसे कमवू शकता जसे की Derivatives, किंवा सोप्या भाषेत सांगायचे झाले तर सर्वांना परिचित असलेले Futures & Options. सर्वांचे लाडके व सर्वात जास्त ट्रेडिंग ज्या मध्ये होते ते म्हणजे निफ्टी / बँक निफ्टी हे ऐकले नाही असे ट्रेडर शोधून सापडणार नाही.

Derivatives कॉन्ट्रॅक्ट हा विकत देणारा व विकत घेणाऱ्या व्यक्तींमधला एक आर्थिक करार आहे. Derivatives मध्ये फ्युचर आणि ऑपशन सोबत फॉर्वर्डस कॉन्ट्रॅक्ट, स्वॅप अश्या इतर गोष्टी पण असतात, पण Derivatives म्हंटल कि फ्युचर्स आणि ऑपशन्स आणि F&O म्हणजेच डेरीवेटीव्हस हे समीकरण पक्के झाले आहे.

डेरीवेटीव्ह हे एक विविध प्रकारे व चांगले रिटर्न मिळवण्यासाठी मोठ्या स्तरावर वापरला जाणारा एक ॲसेट क्लास आहे. वास्तविक पाहता डेरिव्हेटिव्ह ट्रेडिंग हे थोडे क्लिष्ट आहे कारण त्यात अनेक तांत्रिक (टेक्निकल) आणि वित्तीय (फायनान्शियल) व्याख्या (टर्मिनोलॉजी) आहेत. पण एकूणच सोशल मीडिया द्वारे सध्या फायनान्शियल लिटरसी चा चढता आलेख लक्षात घेता आणि ऑनलाईन ट्रेडिंग प्लॅटफॉर्मच्या आगमनासह, नवीन आणि तज्ज्ञ गुंतवणूकदार, एकूण सर्वजण डेरिव्हेटिव्ह मार्केटमध्ये मोठ्या संख्येने ट्रेडिंग करताना दिसतात. बहुतेक सर्वच डिमॅट खात्यातील व्यवहार हे मोबाईल अँप्स द्वारे सुद्धा सहज करता येतात.

फ्युचर आणि ऑपशन (F&O) हे आजच्या काळामध्ये अल्पावधीतच लोकप्रिय झालेले क्रिकेट मधल्या २०-२० च्या फॉरमॅट सारखे आहे असे म्हणणे चुकीचे ठरणार नाही. आज अनेक जण झटपट श्रीमंत होण्यासाठी F&O मध्ये ट्रेडिंग करताना दिसतात.

अर्थात तसेच Narrative सोशल मीडिया च्या माध्यमातून सतत बिंबवले जाते. कमी गुंतवणूक आणि जास्त नफा अश्या गोंडस जाहिराती केल्या जातात. फ्युचर आणि ऑपशन चे काही ठराविक strategies चा वापर करून दररोज / दर आठवड्याला / नियमित पणे पैसे मिळवा, १००% नफा देणाऱ्या स्ट्रॅटेजी, स्टॉप लॉस ची गरज नसलेल्या स्ट्रॅटेजी असे सांगणारे स्वयं घोषित तज्ज्ञ मंडळींची सोशल मीडिया वर मांदियाळी आहे.

डेरीवेटीव्हस (F&O) मध्ये ट्रेडिंग करून कॅश सेगमेंट पेक्षा जास्त परतावा मिळवता येतो हे काही अंशी खरे आहे. पण त्या साठी गरज काही गोष्टी आवर्जून करायला हव्या ते म्हणजे

मानसिक संतुलन शाबूत ठेवणे.

नफा/तोट्याचे गणित मांडून समजून घेऊन शिस्तबद्ध आर्थिक नियोजन करणे.

अर्धवट ज्ञान व अर्धवट माहिती च्या आधारे घेण्याचे टाळणे.

संपूर्ण ज्ञान व माहिती घेऊन मगच ह्या सेगमेंट मध्ये ट्रेडिंग करावे.

पुढच्या सदरात ह्याबद्दल अजून माहिती जाणून घेऊया.

डेरीवेटीव्हस मध्ये ट्रेडिंग करण्याचे काही फायदे व तोटे पाहूया. त्या सोबतच या सेगमेंट मध्ये ट्रेंड करताना कोणते धोके (Risk) व आव्हानं (Challenges) हे पण जाणून घेणे आवश्यक आहे. तेव्हा ह्या सेगमेंट मध्ये ट्रेडिंग करण्याअगोदर ह्या गोष्टी प्रत्येकाने लक्षात घ्यायला हव्या.

१. बाजारातील चढउतार –

बाजारात सतत चढउतार होत असतात. फ्युचर आणि ऑपशन चे दर हे ह्या underlying asset वर अवलंबून असतात. तुम्ही घेतलेली पोसिशन ही विपरीत / विरुद्ध दिशेला गेली तर काही क्षणातच मोठा तोटा होण्याचा धोका संभावतो.

२. पोसिशन साईझिंग –

डेरीवेटीव्हस मध्ये प्रत्येक ट्रेड साठी किमान १ लॉट किंवा त्या पटीतच ट्रेड करणे बंधनकारक आहे. सोबतच मार्जिन चा वापर करण्याची सुविधा असल्यामुळे, अनेक वेळेस आहे त्या निधी चा वापर करून जास्त लॉट घेऊन जास्त नफा घेण्याकडे कल असतो. असे करताना पोझिशन साईझ ह्या कडे दुर्लक्ष होते. Volume ट्रेडिंग मुळे हे दुधारी तलवारी सारखे आहे. जसा अल्पावधीतच नफा होऊ शकतो तसेच बाजार विरुद्ध दिशेला जात असेल तर काही पटीने तोटा होऊ शकतो.

३. ऑपशन ची कालमर्यादा (Expiry) –

प्रत्येक फ्युचर / ऑपशन ला एक कालमर्यादा असते. त्या नंतर त्या पोझिशन चे अस्तित्व संपुष्टात येतं. त्या विशिष्ट वेळेत मार्केट तुम्हाला अपेक्षित असलेल्या दिशेला अपेक्षित गतीने गेले नाही तरी तुमचा तोटा होऊ शकतो. ही विशिष्ट कालमर्यादा मार्केट ची दिशा आणि दशा ह्यांचा अनुमान लावताना विचारात घ्यायला हवी.

४. Complexity (क्लिष्ट कार्यपद्धती)

नवीन ट्रेडर्स साठी फ्युचर आणि ऑपशन्स हे समजायला आणि व्यवहार करायला क्लिष्टआहे. त्या मध्ये ट्रेड करताना अनेक पैलू लक्षात घ्याव्या लागतात. संपूर्ण माहिती न घेता फक्त ऐकीव माहिती च्या आधारे कधीच ट्रेड करू नये. फ्युचर मध्ये Mark-To-Market आणि ऑपशन्स मध्ये Option Chain/Option Greeks हे समजायला क्लिष्ट आहेत. त्यांचा व्यवस्थित अभ्यास करूनच मग ट्रेड करावे.

५. ट्रेडिंग ची मानसिकता

फ्युचर आणि ऑपशन मध्ये ट्रेडिंग करताना तोटा होण्याची भीती अथवा जास्त नफा मिळवण्यासाठी अनेक वेळेस भावनेच्या भरात चुकीचे निर्णय घेतले जातात. त्याला FOMO (Fear Of Missing Out) असे सुद्धा म्हणतात. Stop Loss चा वापर अवश्य करावा. Best trading Practices जाणून घ्याव्यात व ट्रेडिंग करताना त्यांचा वापर करावा.

६. मार्जिन ट्रेडिंग

फ्युचर मध्ये ट्रेडिंग करताना दररोज होणार नफा / तोटा हा Mark-to-Market द्वारे settle केला जातो. फ्युचरस मध्ये ट्रेडिंग करताना upfront मार्जिन ची गरज असते. एक ठराविक रक्कम तुमच्या डिमॅट अकाउंट मध्ये असल्यावरच तुम्हाला फ्युचर मध्ये ट्रेडिंग पोजिशन घेता येते. मार्केट मधील उत्तर चढाव ह्यांच्या मुळे जर तोटा झाला तर Mark-To-Market मुळे मार्जिन ची कमतरता येऊ शकते. अश्या वेळेस ब्रोकर कडून मार्जिन ची पूर्तता करण्यासाठी मागणी करण्यात येते. हि मार्जिन ची मागणी पूर्ण ना झाल्यास ब्रोकर तुमच्या आहे त्या किमतीला पोझिशन बंद करू शकतात.

७. Liquidity रिस्क

ऑपशन्स मध्ये ट्रेडिंग करताना अनेक वेळेस त्या त्या वेळेस च्या किमितीपासून लांबच्या स्ट्राईक प्राईस चे ऑपशन्स हे बरेच वेळेस illiquid असतात. ह्याचा अर्थ कि तो ऑपशन ट्रेड करण्यात लोकांना रस नसतो. अश्या वेळेस आपल्या असलेल्या पोझिशन बंद करताना अडचणी येऊ शकतात. ऑपशन्स ची कालमर्यादा (Expiry) जवळ आल्यावर सुद्धा मार्केट मध्ये अश्या लांबच्या (Out Of Money) स्ट्राईक प्राईस चे ट्रेडिंग करण्यावर निर्बंध असतात. ट्रेडर्स ना फक्त त्यांच्या चालू पोझिशन बंद करता येतात.

८. Moneyness in Options

स्पॉट प्राईस च्या सर्वात जवळच्या स्ट्राईक प्राईस ला At The Money म्हणतात. पण कॉल ऑपशन्स मध्ये ज्या स्ट्राईक प्राईस ह्या In The Money असतात त्या पुट साठी मात्र Out Of Money असतात. तसेच कॉल ऑपशन मधले Out Of Money ऑपशन्स हे पुट साठी मात्र In The Money असतात. ऑपशन्स मध्ये ह्या Moneyness चा पर्याय वापरून वेगवेगळ्या स्ट्रॅटेजीस द्वारे ट्रेडिंग करता येतं. मात्र ते करताना ह्या गोष्टींची संपूर्ण माहिती घेऊनच ट्रेड करावे.

९. ऑपशन चेन

ऑपशन चेन ही एक ऑपशन्स ट्रेडिंग साठी वापरले जाणारे एक खूप महत्वाचे साधन (Tool) आहे. ह्या मध्ये सर्व स्ट्राईक प्राईस सोबत त्यांचे प्रीमियम व इतर माहिती मिळते. अनेक संकेतस्थळांवर विविध रंगांचा वापर करून In The Money (ITM), At the Money (ATM) आणि Out of Money (OTM) दर्शवले जातात. तसेच त्या सोबतच काही संकेत स्थळांवर इतर माहिती जसे (Open Interest), ऑपशन ग्रीक्स हे देखील उपलब्ध केली जाते.

१०. ऑपशन ग्रीक्स

ऑपशन्स मध्ये ट्रेडिंग करण्यासाठी हे खूप जास्त उपयुक्त साधन आहे. ह्यांची व्यवस्थित माहिती घेऊन ट्रेडिंग केल्यास उत्तम प्रकारे नफा घेता येतो अथवा होणारे नुकसान देखील टाळता येतात. काही प्रचलित ऑपशन ग्रीक्स खालील प्रमाणे आहेत.

डेल्टा – कॅश सेगमेंट मधली किंमतीतील चढउतार आणि त्यांचा ऑपशन च्या विविध स्ट्राईक प्राईस च्या प्रीमियम वर होणार परिणाम डेल्टा द्वारे दर्शविला जातो. उदा. At The Money च्या स्ट्राईक प्राईस च्या प्रीमियम चा डेल्टा हा साधारण पणे ०.५ असतो. ह्याचा अर्थ कॅश सेगमेंट मधली किंमत (स्पॉट प्राईस) ह्याच्या मध्ये १ रुपयाचा फरक पडला तर प्रीमियम च्या किंमतीत ०.५ पटीत बदल होतात. स्पॉट प्राईस पासून लांबच्या स्ट्राईक प्राईस चा डेल्टा वेगवेगळा असतो. In The Money स्ट्राईक प्राईस चा डेल्टा ला ०.८-०.९ असे वाढत वाढत १.० च्या जवळ असतो. तसेच Out Of Money स्ट्राईक प्राईस चा डेल्टा हा कमी कमी होत ०.२ – ०.१५ – ०.१ होत होत ऑपशन च्या expiry (कालमर्यादेची समाप्ती ) च्या वेळेस ० होते.

Decay (Time value) – हे एका time बॉम्ब प्रमाणे काम करतं. ऑपशन मग तो कोणता ही असो, कोणत्याही expiry चा असो, stock, इंडेक्स, करन्सी अथवा कमोडिटी चा असो, प्रत्येक ऑपशन चा, प्रत्येक स्ट्राईक प्राईस ची time value ही कमी कमी होत शेवटी शून्य होते.

Premium pricing – प्रत्येक ऑपशन च्या प्रीमियम मध्ये Intrinsic value आणि time value अश्या दोन गोष्टी असतात. Expiry नंतर ऑपशन च्या प्रीमियम च्या किमितीमध्ये time value शून्य असते. आणि प्रीमियमची किंमत संपूर्णतः intrinsic value वर अवलंबून असते. Expiry नंतर Intrinsic value मध्ये फक्त आणि फक्त Non-Negative Value असते. स्पॉट प्राईस आणि स्ट्राईक प्राईस मध्ये negative अंतर असेल तर किंमत शून्य असते.

थिटा (Theta) – प्रत्येक ऑपशन ला एक कालमर्यादा असते. ती मर्यादा संपली कि मग सर्व Out Of Money ऑपशन च्या प्रेमीयम ची किंमत शून्य होते. हे वर नमूद केलेल्या time value decay मुळे होत असतं. ह्या decay च्या किमतीत होणाऱ्या बदलाचा वेग म्हणजे थिटा. time value decay प्रमाणेच ह्या ऑपशन ची expiry लांब असताना थिटा हा तुलनेने कमी (Negative) असतो म्हणून ऑपशन च्या प्रीमियम च्या किमती मध्ये कमी फरक पडतो. पण जशी जशी expiry ही जवळ येते तसे थिटा वाढत जातो (negative value कमी होत हात शेवटी शून्याच्या होते) त्या मुळे ऑपशन च्या प्रीमियम च्या किमती तुलनेने जास्त लवकर कमी व्हायला लागतात. ऑपशन च्या moneyness (ITM/OTM) ह्यांचा थिटा वर परिणाम होत नाही.

Art of Option Selling

ऑपशन मध्ये विकत घ्यायचे कि विकायचे हा एक कठीण आणि गोंधळात टाकणारा प्रश्न आहे.

ऑपशन विकत घेतल्यास तुम्हाला

ऑपशन विकत घेण्यासाठी प्रिमिअम द्यावा लागतो.

अमर्यादित नफा – बाजारातली किंमत तुमच्या अपेक्षित दिशेला जेवढी जास्त जाईल तेवढा जास्त नफा होतो.

मर्यादित तोटा – जास्तीत जास्त तोटा हा ऑपशन विकत घेण्यासाठी दिलेल्या प्रीमियम एवढाच असतो.

ऑपशन विकत घेण्यासाठी कोणतेही upfront मार्जिन ची गरज पडत नाही.

ह्या उलट ऑपशन विकण्यासाठी तुम्हाला

ऑपशन विकण्यासाठी तुम्हाला प्रीमियम मिळतं.

अमर्यादित तोटा – बाजारातील किंमत तुमच्या अपेक्षित दिशेच्या विरुद्ध गेली तरी जेवढे जास्त विपरित जाईल तेवढा जास्त तोटा होईल.

मर्यादित नफा – तुम्ही विकलेला ऑपशन हा Out of Money expire झाला तर तुम्हाला मिळालेला प्रीमियम हा तुमचा नफा असतो.

ऑपशन विकण्यासाठी तुम्हाला फ्युचर एवढे upfront मार्जिन ची गरज असते. तेवढी रक्कम तुमच्या डिमॅट खात्यात नसल्यास तुम्हाला अपेक्षित असलेला ऑपशन विकण्याचा ट्रेड करता येत नाही.

वरील तुलना पाहता वर वर ऑपशन विकत घेणे हे जरी जास्त व्यवहार्य वाटत असले तरी statistics प्रमाणे ऑपशन विकणारे तुलनेने जास्त वेळेस नफा घेताना दिसतात.

ऑपशन मध्ये व्यवहार करताना ऑपशन ग्रीक्स चा महत्वाचा वाटा असतो. ते जाणून उमजून घेतल्याशिवाय ट्रेड करू नये.

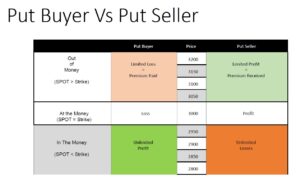

ऑपशन च्या विविध स्ट्राईक प्राईस वर खरेदी / विक्री व त्यांच्या नफा/तोटा चा समीकरण खालील तक्त्यात पाहता येईल.

चित्र क्र. १. कॉल ऑपशन – खरेदी आणि विक्री ह्यांची तुलना

चित्र क्र. २. पुट ऑपशन – खरेदी आणि विक्री ह्यांची तुलना

वरील तक्ता पाहून ऑपशन विकण्याचा विचार करत असाल तर पुनःविचार करा. ऑपशन विकणारे हे बहुतेक FII / DII / HNI असतात. त्यांच्या कडे मोठ्या रकमेचे व्यवहार करून बाजाराची दिशा आणि दशा बदलण्याचे सामर्थ्य असते. तसेच तोटा झाल्यास तो सहन करण्याची व नव्याने व्यवहार करण्यासाठी आर्थिक पाठबळ असतं. रिटेल ट्रेडर्स साठी मात्र इतकी अनुकूल परिस्थिती सहसा नसते.

म्हणूनच ऑपशन सेलिंग ही एक कला आहे आणि ऑपशन चे विक्रेते हे ह्या बाजाराच्या रंगमंचावरचे खरे कलाकार / सूत्रधार आहेत.

फ्युचर आणि ऑपशन बद्दल ची ही संकलित केलेली माहिती म्हणजे हिमनगाचे एक छोटेसे टोक आहे. त्याची खोली जाणून घेणे केवळ कठीण आहे.

तेव्हा योग्य ज्ञान / माहिती व मार्गदर्शन घेऊन ट्रेडिंग करावे व आपले श्रीमंत होण्याचे स्वप्न साकार करावे.

शुभम भवतु ..!!!

नाव – केदार श्रीरंग फडके

संपर्क – 9867729852

Email – ShareKara20@gmail.com